Am Anfang meiner Berufslaufbahn gab mir einer meiner Mentoren einen der besten Ratschläge zum Thema Trading, den ich je erhalten habe: Kaufe niemals Finanzprodukte, die du nicht verstehst. Auf dem heutigen Markt aber gibt es eine sehr bedenkliche Klasse von Pseudo-Vermögenswerten, die trotz all des Lärms und der Aufregung um sie wohl niemand ganz versteht: Kryptowährungen.

Ein Debattenbeitrag von Stephen Diehl, Softwareentwickler, London

Es ist ein sehr merkwürdiges Phänomen, dass wir als Zivilisation so viel Zeit, Mühe, Energie und CO2-Emissionen für eine Idee aufwenden, die anscheinend nur durch eine Reihe von sich lose überlappenden Narrativen gestützt wird, auf die sich letztlich niemand einigen kann. Der Wert von alltäglichen Dingen wie Weizen, Metallen, Halbleitern und sogar von synthetischen Produkten wie Aktien, Zinsswaps und Anleihen ist hinlänglich bekannt. Wir haben rationale Bewertungsmaßstäbe für diese Produkte, und es gibt einen Markt, auf dem sie aufgrund ihres intrinsischen Wertes oder ihrer Bedeutung für das kollektive menschliche Wirtschaften gekauft werden. Kryptowährungen hingegen sind ein offensichtliches intellektuell widersprüchliches Produkt. Sie können ihre Existenz durch nichts anderes rechtfertigen als durch ihre Anziehungskraft für ein bestimmtes politisches Klientel. Es sieht so aus, als ob der Kryptobereich nur existiert, um immer weitere Kryptowährungen auf den Markt zu bringen – aus rein ideologischen Gründen. Die Multimilliarden-Dollar-Frage ist derzeit, als welche Art von Vermögenswerten Kryptotoken eigentlich betrachtet werden sollten. Dazu gibt es vier miteinander konkurrierende Geschichten, die ich hier einmal erörtern werde.

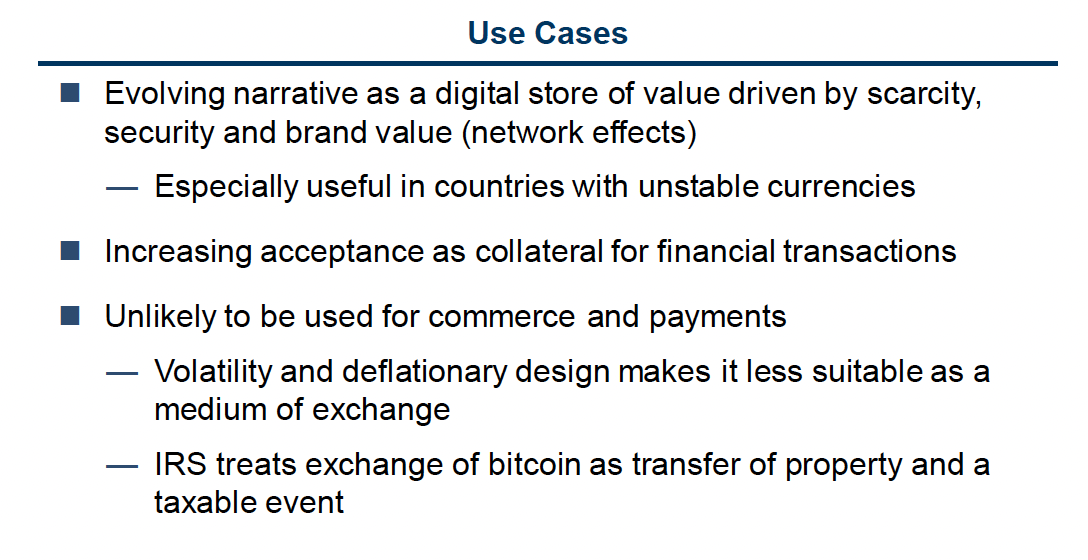

Kryptowährungen sind keine Währungen

Zunächst gibt es die Behauptung, dass Kryptotoken monetäre Finanzinstrumente oder gar Währungen seien, wie ihr umgangssprachlicher Name ja schon andeutet. Als Währung erfüllen diese Token jedoch die meisten der klassischen wirtschaftlichen Definitionen von Geld nicht, und folglich gibt es auch praktisch niemanden, der versucht, Kryptotoken tatsächlich als Geld zu verwenden – abgesehen von einer kleinen Anzahl von Prestigeprojekten, die nur dem politischen Spektakel dienen. Seltsamerweise betrachten die Krypto-Gläubigen die unveränderliche Menge von Token wie Bitcoin als ein wünschenswertes Merkmal einer Währung, weil sie – dem Dogma der Österreichischen Schule verhaftet – Intervention und Inflation als unerwünschte Merkmale sehen, ganz nach der Friedman-Doktrin, wonach „Inflation immer und überall ein rein monetäres Phänomen ist“.

Dies ist jedoch eine dieser typischen „Feature vs. Bug“-Fehldeutungen grundlegender wirtschaftlicher Zusammenhänge. Denn die tatsächlich wünschenswerte Eigenschaft einer Währung ist ein variables Angebot, das eine Zentralbank kontrollieren kann, um eine bestimmte niedrige Inflationsrate zu erzielen. Dies wird erreicht, indem die Kaufkraft der Währung ins Verhältnis zu den inländischen Kosten für die Waren gesetzt wird. Eine kontrollierte inflationäre Währung mit einer interventionistischen Steuerung der Geldmenge fördert das Wirtschaftswachstum und die Stabilität im Laufe der Zeit. Die Währung bleibt stabil und kann zur Erhebung von Steuern und zur zuverlässigen Bewertung langfristiger Cashflows bei Produkten wie z.B. Hypotheken mit jahrzehntelanger Laufzeit verwendet werden. Der Wert einer nationalen Währung ergibt sich aus der Verpflichtung, Steuern in dieser Währung zu zahlen, dem Monopol der Regierung, die Währung zu emittieren, und der gerichtlichen Anerkennung, dass die Währung zur Begleichung öffentlicher und privater Schulden verwendet werden kann.

Deflationäre Währungen hingegen fördern nur das Hamstern. Ohne zentrale Inflationspolitik sind sie nicht an die Kosten von Gütern gekoppelt und schwanken entsprechend heftig. Wie wir bei den Kryptowährungen sehen, weisen sie eine extreme Volatilität auf, da keine echte wirtschaftliche Aktivität in ihnen ausgedrückt werden kann. Man könnte eine dreißigjährige Hypothek niemals in Bitcoin bepreisen, da sie aufgrund dieser Volatilität völlig unkalkulierbar ist und keine vernünftige Bank das Risiko der Schuldendeckung tatsächlich berechnen könnte. Eine Welt, in der Elon Musk zwei Emojis tweeten kann und dein Haus 80 Prozent an Wert verliert, ist eine Dystopie. Kryptotoken sind keine Währungen, weil sie von ihrer Konzeption her nicht die zentralisierten monetären Kontrollen haben, die sie als Tauschmittel für Waren und Dienstleistungen stabil machen würden. Es kann keine Trennung von Geld und Staat geben, weil der Staat die einzige Instanz ist, die quasi per Definition Geld emittieren kann.

Kryptowährungen sind keine Rohstoffe

Dann gibt es noch die Behauptung, Kryptowährungen seien Rohstoffe. Rohstoffe sind austauschbare Güter, die auf der Grundlage ihres Eigenwerts als Input für die Produktion anderer Waren oder Dienstleistungen verwendet werden. Im Gegensatz zu einem Liter Benzin, der zur Energiegewinnung verbrannt werden kann, oder einem Kilo Weizen, das zu Brot verarbeitet wird, oder einer Unze Gold, aus der man Schmuck herstellt, hat ein Bitcoin keinen intrinsischen Nutzen. In einem Bitcoin steckt nichts, was für irgendetwas anderes verwendet werden könnte, als ihn an jemanden zu verkaufen, der mehr dafür zahlt, als man selbst dafür gezahlt hat. Ein Bitcoin ist nicht mehr als ein Asset, das nach einem größeren Narren sucht.

Solche Produkte kommen auf Märkten vor, aber immer als Bestandteil einer Marktmanie, in der das zugrundeliegende Handelsgut nicht mehr an einen inneren Wert gebunden ist, sondern schlicht zu einem Spekulationsvehikel wurde. In der Vergangenheit waren das Beanies, Pokemon-Karten oder Tulpenzwiebeln, die im Preis gecrasht sind, sobald es keinen Nachschub an kaufwilligen Trotteln mehr gab. Zink hingegen ist ein Rohstoff, weil es bei Raumtemperatur ein stabiles Element mit 30 Elektronen ist und eine Schalenstruktur hat, dies es zu einer nützlichen Basis für Werkzeuge und zur Leitung von Elektrizität macht. Als Rohstoff ist Zink nicht auf ein Narrativ oder eine gemeinsame kollektive Wahnvorstellung angewiesen, um einen Nutzwert zu haben.

Kryptowährungen sind die schlechteren Wertpapiere

Darüber hinaus gibt es die These, dass Kryptowährungen Wertpapierkontrakte darstellen. Diese Auffassung ist noch die stimmigste Geschichte von allen, da die meisten Kryptowährungen sowohl die philosophische als auch die rechtliche Definition vergleichbarer Investments erfüllen (siehe den sogenannten Howey-Test). Wertpapiere sind eigentlich eine kollektive Fiktion, sie sind ein Finanzprodukt, das innerhalb eines rechtlichen Rahmens in Form eines Vertrags existiert, der Käufern und Verkäufern Rechtsansprüche auf die Geldflüsse eines gemeinsamen Unternehmens einräumt. Kryptotoken ähneln am meisten Aktien, sie sind eine Investition in ein Joint Venture einer Reihe von Softwareentwicklern und Unternehmern, die öffentlich Geld für eine Beteiligung an einem gemeinschaftlichen Projekt zur Einführung eines Token sammeln. Die Anleger erwarten eine Vergütung aus den Bestrebungen der Unternehmer, in der Zukunft mehr und mehr Käufer für den Kauf des Token zu finden und so eine Rendite zu erwirtschaften.

Kryptowährungen sind Beteiligungen an Unternehmen also gar nicht so unähnlich, nur dass das dahinterstehende Unternehmen schlicht kein Geschäft hat. Im Vergleich zu börsennotierten Unternehmen, die entweder Dividenden aus ihren Erträgen zahlen, ihre eigenen Aktien zurückkaufen oder Fusionen und Übernahmen durchführen, die wiederum neues Geld in das System bringen, um Investoren für das Halten ihrer Aktien zu belohnen, sind Kryptotoken klar unterlegen. Kryptotoken haben keine Fundamentalwerte, und ihre antizipierten künftigen Cashflows sind alle gleich Null, so dass ihr gegenwärtiger Wert ebenfalls gleich Null sein müsste. Es wird hier nichts verkauft oder getan, um externe Einnahmen zu erzielen, der Token existiert nur, um den Pool der größeren Dummköpfe zu erweitern, die den Token kaufen, damit die frühen Tokeninhaber von den späteren Tokeninhabern ausgezahlt werden können. Es gibt auch keine wesentlichen Geldströme in den Unternehmen, mit denen der Token bewertet werden könnte. Es ist in etwa so, als würde ein Penny Stock-Unternehmen nur existieren, um seine eigenen Penny Stocks zu pushen und wieder zu verkaufen.

Kryptowährungen sind allenfalls Performance-Art

Und schließlich gibt es die Behauptung, dass Kryptowährungen wie Kunst seien. Im Grunde ist Satoshis Whitepaper ein Stück Performance-Art, das in 21 Millionen Teile zerlegt wurde, um den Hyperkapitalismus zu parodieren oder ein politisches Statement zum Anarchokapitalismus abzuliefern. Es wäre nicht das erste Mal in der Geschichte, dass jemand solche Stunts macht, siehe Marcel Duchamps Konzeptkunst „Monte Carlo Bonds“. Dieser Denkansatz hat die merkwürdige Eigenschaft, dass er nicht falsifizierbar ist. Denn wer kann schon sagen, was Kunst ist und was nicht, oder was ein bestimmtes Kunstwerk wert sein sollte oder eben nicht? Die Wirtschaftswissenschaften haben keine Antwort auf die Frage, was ein Van Gogh oder ein Picasso wert sein sollte, und sie werden auch nie eine Antwort haben, weil diese Frage in den Geisteswissenschaften und der Ästhetik verwurzelt ist. Seltsam ist, dass Kryptotoken, wenn sie denn Kunst sind, nicht nach diesen Maßstäben diskutiert oder bewertet werden. Und der Performance-Teil des Stücks scheint allenfalls darin zu bestehen, die Kunst als ein Simulakrum traditioneller finanzieller Anlageklassen zu präsentieren. Das ist recht sonderbar, denn dann wären Täuschung und Inkohärenz die einzigen Botschaften dieses Kunststücks.

Kryptowährungen sind Manie und Betrug

Lässt man all diese Denkmodelle beiseite, gibt es zwei weitaus logischere Perspektiven auf Krypto-Assets, die weitaus mehr Aussagekraft für das Verhalten der Menschen haben, das wir gerade beobachten. Kryptowährungen sind die Synthese einer spekulativen Manie und eines Finanzbetrugs, der auf einer undurchsichtigen Technologie, einem verlogenen Populismus und einer Toleranz gegenüber intellektueller Widersprüchlichkeit beruht. Es handelt sich um eine neuartige Form des Betrugs, für die es keinen präzisen Kunstbegriff gibt. Kryptowährungen weisen die verschleierte und zirkuläre Ausschüttung von Ponzi-Maschen, die kultähnliche Rekrutierung von Multilevel-Marketing-Modellen (MLMs), die Kurzlebigkeit von Anlagebetrug mit hohen Renditen und die Auszahlungsmechanismen von Pyramidensystemen auf, aber genau genommen sind sie mit keinem der klassischen Betrügereien vergleichbar. Sie sind etwas völlig Neues, für das wir noch keinen Begriff haben. Einige Leute haben clevererweise vorgeschlagen, auch im englischsprachigen Raum den deutschen Begriff Schneeballsystem zu verwenden, um diese neue Art von Betrug adäquat zu beschreiben.

Verstehe, was die Zukunft bringt!

Als Mitglied von 1E9 bekommst Du unabhängigen, zukunftsgerichteten Tech-Journalismus, der für und mit einer Community aus Idealisten, Gründerinnen, Nerds, Wissenschaftlerinnen und Kreativen entsteht. Außerdem erhältst Du vollen Zugang zur 1E9-Community, exklusive Newsletter und kannst bei 1E9-Events dabei sein. Schon ab 2,50 Euro im Monat!

Jetzt Mitglied werden!

Es gibt jedoch eine einfache, unausweichliche Wahrheit hinter all diesen Machenschaften: Die Modelle rund um Kryptotoken können keine echten Dollars schaffen oder zerstören, sie können sie nur verschieben. Wenn du deine Kryptowährung verkaufst und einen Gewinn in Dollar machst, dann nur, weil jemand anderes sie zu einem höheren Preis gekauft hat als du. Und dann erwartet man, dass das ad infinitum so weiter geht. Jeder Dollar, der aus einer Kryptowährung herauskommt, muss von einem späteren Investor kommen, der einen Dollar hineinsteckt. Kryptoinvestitionen können nichts anderes sein als ein Nullsummenspiel, und viele haben sogar eine massiv negative Bilanz. Um anzunehmen, dass Kryptoinvestitionen als Wertspeicher funktionieren, müssen wir gleichzeitig eine unendliche Kette von noch größeren Narren annehmen, die diese Vermögenswerte zu jedem irrationalen Preis und für immer und ewig kaufen.

Der Wahnsinn ist kein stabiler Zustand des Seins.

Hier verlassen diese Finanzinstrumente den Bereich der Vernunft und begeben sich in die kultähnliche Welt der MLMs und quasi-religiösen Bewegungen. Sämtliche Argumente für eine Bewertung von Kryptowährungen ungleich Null beruhen auf dem Glauben an Unendlichkeiten, zirkulärer Logik oder an die unsichtbare Hand unbekannter, zukünftiger Mächte. Glaube ist die Substanz von Dingen, die man sich erhofft, der Beweis von Dingen, die man nicht sieht, aber er ist kein intellektuell stimmiges Bewertungsmodell für eine Anlageklasse.

Wie wir aus der Geschichte jeder anderen spekulativen Manie wissen, können sich populäre Verblendungen, die auf dem Wahnsinn der Massen basieren, nicht unbegrenzt halten. Diese Investitionen sind im Grunde genommen ein libertäres „Reise nach Jerusalem“-Spiel, bei dem die Teilnehmer auf das Timing des Marktes setzen und hoffen, dass sie nicht auf ihren Kosten sitzen bleiben, wenn die Musik dann aufhört. Das einzig Neue daran ist, dass unsere moderne Medienlandschaft den Sinn der Öffentlichkeit für Erkenntnis so drastisch verzerrt hat, dass die Leute viel länger als in der Vergangenheit bereit sind, an des Kaisers neue Kleider zu glauben. Letzten Endes aber wird sich die Realität durchsetzen. Denn der Wahnsinn ist kein stabiler Zustand des Seins.

Dieser Artikel erscheint unter der Creative Commons Sharealike-Lizenz. Der Originalbeitrag ‚The Intellectual Incoherence of Cryptoassets‘ stammt aus Stephen Diehls Blog. Der Artikel wurde von 1E9 ins Deutsche übersetzt und an manchen Stellen der Klarheit wegen geringfügig geändert.

Hat dir der Artikel gefallen? Dann freuen wir uns über deine Unterstützung! Werde Mitglied bei 1E9 oder folge uns bei Twitter, Facebook oder LinkedIn und verbreite unsere Inhalte weiter. Danke!

Ich bessere es aus.

Ich bessere es aus.